Introdução

Na DB Investing, a capacitação dos traders com ferramentas e estratégias eficazes é a essência do que fazemos. Entre essas ferramentas, os níveis de Fibonacci se destacam como um método amplamente utilizado para identificar possíveis áreas de suporte e resistência nos mercados financeiros. Nomeados em homenagem ao matemático italiano Leonardo Fibonacci, esses níveis são linhas horizontais derivadas das porcentagens de Fibonacci – 23,6%, 38,2%, 61,8% e 78,6%. A proporção de 50% comumente usada, embora não seja um número de Fibonacci, também é considerada uma referência essencial para os traders.

Importância dos níveis de Fibonacci

Os níveis de Fibonacci oferecem um método para analisar os movimentos do mercado, conectando dois pontos de preços significativos, como os preços mais altos e mais baixos, e traçando níveis de retração entre eles. Na DB Investing, acreditamos que os traders podem aprimorar suas estratégias ao dominar esses níveis para prever possíveis reversões e continuações do mercado.

A fórmula geral dos níveis de Fibonacci e como calculá-los

Os níveis de retração de Fibonacci são calculados usando a sequência de Fibonacci, que segue uma fórmula específica. A sequência começa com 0 e 1, e cada número subsequente é a soma dos dois anteriores:

- F(0) = 0

- F(1) = 1

- F(n) = F(n-1) + F(n-2) para n > 1

Onde:

- F(n) é o número que aparece na n-ésima posição na sequência de Fibonacci.

- F(0) é igual a 0.

- F(1) é igual a 1.

- F(n) é calculado pela adição dos dois números anteriores para obter o próximo número na sequência (F(n-1) + F(n-2)).

Visão geral da sequência de Fibonacci:

- F(0) = 0

- F(1) = 1

- F(2) = F(1) + F(0) = 1 + 0 = 1

- F(3) = F(2) + F(1) = 1 + 1 = 2

- F(4) = F(3) + F(2) = 2 + 1 = 3

- F(5) = F(4) + F(3) = 3 + 2 = 5

Assim, cada número é a soma dos dois números anteriores: 0, 1, 1, 2, 3, 5, 8, 13, 21, 34, 55, 89, 144, 233, 377, 610 e assim por diante. Essa série continua infinitamente, e qualquer número na sequência pode ser calculado pela soma dos dois números anteriores.

Insights sobre os níveis de Fibonacci

À primeira vista, tudo nessa sequência parece natural. Entretanto, há uma relação fascinante descoberta na conexão entre números consecutivos. Essa relação é observada não apenas na sequência de Fibonacci, mas também em vários aspectos da vida humana, na natureza e até mesmo nas menores partes do corpo humano, como os cromossomos.

O relacionamento fascinante na sequência

Vale a pena observar que os resultados do processo matemático na relação entre os números em qualquer sequência aritmética sempre produzirão o mesmo resultado, independentemente de como a sequência for formulada. Essa relação foi encontrada em vários outros fenômenos relacionados à vida humana, à estética e até mesmo nas menores partes do corpo humano, como os cromossomos, dos quais os seres humanos dependem para suas funções naturais. Essa relação também foi observada nas maiores galáxias do universo e em toda a natureza.

A operação matemática envolve a divisão de um número pelo número que o precede ou o segue, da seguinte forma: 0, 1, 1, 2, 3, 5, 8, 13, 21, 34, 55, 89, 144, 233, 377, 610…

- Dividir qualquer número pelo próximo resulta em aproximadamente 0,618.

- 610 / 377 = 1.618

- 233 / 144 = 1.618

- 89 / 55 = 1.618

- Dividindo o número anterior pelo atual, você obtém aproximadamente 1,618.

- 377 / 610 = 61.8

- 144 / 233 = 61.8

- 55 / 89 = 61.8

Excesso de níveis de Fibonacci

E se invertermos a operação matemática de modo que o número anterior seja dividido pelo seguinte? 0, 1, 1, 2, 3, 5, 8, 13, 21, 34, 55, 89, 144, 233, 377, 610…

- 377 / 610 = 61.8

- 233 / 144 = 61.8

- 144 / 233 = 61.8

Ao inverter a operação, ainda obtemos um valor constante de 61,8.

E se dividirmos um número por um número duas posições antes dele na sequência?

- 610 / 233 = 2.618

- 144 / 55 = 2.618

- 89 / 34 = 2.618

Vemos que o número mudou de 1,618 para 2,618, onde a diferença entre 1 e 2 representa a diferença nos números que estão sendo divididos. Se invertermos a divisão, o resultado será 38,2.

Se dividirmos um número por um com uma diferença de duas etapas, o resultado será 4,236:

- 610 / 144 = 4.236

- 233 / 55 = 4.236

Invertendo a divisão, você obtém 0,236:

- 144 / 610 = 0.236

- 55 / 233 = 0.236

Conclusões

Com base no exposto, podemos concluir que a divisão de qualquer sequência aritmética por ela mesma produz resultados constantes que nunca mudam, e esses resultados são considerados leis e constantes.

O relacionamento no mercado

Essas constantes podem ser vistas em todos os lugares, conforme mencionado anteriormente. Mas a pergunta é: o que elas representam no mercado e como podem ser úteis?

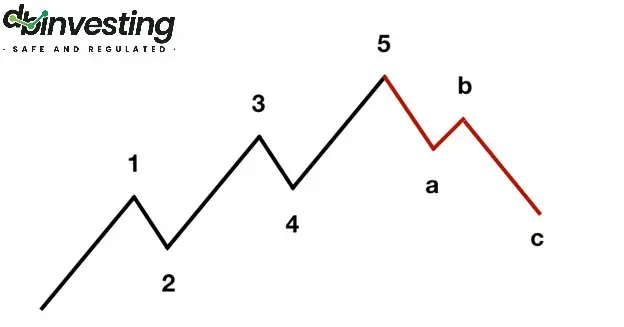

Sabe-se que os padrões e eventos do mercado dependem de dois fatores: tempo e movimento de preços, que formam padrões. Esses movimentos são sempre constantes e não aleatórios, e seus resultados são previsíveis. Portanto, os números de Fibonacci são usados por sua estabilidade em resultados matemáticos, conforme explicado anteriormente. Mas o que significa cada número?

Antes de explicar melhor, devemos fazer referência à relação nas operações matemáticas para os resultados dos números: 423.6, 261.8, 161.8, 61.8, 38.2, 23.6

Se dividirmos esses números um pelo outro, obteremos os mesmos resultados das operações anteriores:

- 23.6 / 38.2 = 0.618

- 38.2 / 23.6 = 1.618

- 423.6 / 261.8 = 1.618

- 38.2 / 23.6 = 1.618

Observamos que os resultados das operações matemáticas na sequência também são iguais aos resultados iniciais. Essa consistência se baseia no princípio matemático anterior e demonstra a estabilidade dos resultados das sequências aritméticas, ou o que é chamado de proporção áurea 61,8 e 161,8.

A proporção áurea

O que representam as proporções áureas 61,8 e 161,8? Conforme demonstrado, 61,8 é o resultado de dois números consecutivos na sequência aritmética, e 161,8 é o inverso do mesmo processo. Esses são resultados idênticos da divisão dos resultados dessas operações. Se considerarmos um movimento de preço específico entre 0% e 100%, as proporções constantes na sequência são 23,6%, 38,2% e 61,8%, todas dentro do movimento completo de 0% a 100%. Entretanto, os números 161,8%, 261,8% e 423,6% estão fora do intervalo completo representado por 0% a 100% e, portanto, são chamados de números de extensão de preço.

Assim, os números 161,8, 261,8 e 423,6 representam níveis de extensão, onde se espera que o preço alcance se sair de uma determinada faixa de movimento de preço além da faixa de 0% a 100%.

Definição e instalação de níveis de Fibonacci

Há vários tipos de níveis de Fibonacci que podem ser usados, como os canais de Fibonacci, leques e outros, mas é recomendável usar os níveis de retração de Fibonacci. Esses níveis são desenhados conectando os pontos mais altos e mais baixos (os pontos de preço mais alto e mais baixo) em um determinado período e representam as principais áreas de suporte e resistência.

Instalando a ferramenta no MetaTrader 4

Você pode instalar e utilizar essa ferramenta no MetaTrader 4 ou 5 usando um dos dois métodos:

- Encontre a opção “Draw Fibonacci Retracement” (Desenhar retração de Fibonacci) na barra de ferramentas superior da plataforma.

- No menu Inserir, na barra superior da plataforma, você encontrará a opção Fibonacci e, em seguida, selecionará Retração.

Vantagens e desvantagens de usar os níveis de Fibonacci nas negociações

Vantagens

- Ajuda a identificar possíveis áreas de suporte e resistência no mercado.

- Fornece índices de tempo importantes para projeções de movimento de preços e possíveis períodos de extensão e retração.

- Aumenta a confiança dos traders quando uma possível reversão de preço se alinha com os principais níveis de Fibonacci.

- Tanto os traders iniciantes quanto os profissionais podem se beneficiar dos níveis de Fibonacci.

Desvantagens

- Alguns traders podem inicialmente achar difícil entender e aplicar corretamente os níveis de Fibonacci.

- Depende da análise do histórico de preços e pode nem sempre ser preciso, especialmente durante mudanças rápidas no mercado.

- Requer indicadores adicionais para confirmar a validade dos sinais.

Conclusão

Na DB Investing, consideramos os níveis de Fibonacci como uma ferramenta poderosa para os traders que desejam refinar suas estratégias. O sucesso com os níveis de Fibonacci depende da combinação de conhecimento técnico com uma análise abrangente do mercado. Ao aproveitar esses insights, os traders podem navegar nos mercados financeiros com mais confiança e precisão. A eficácia do uso dos níveis de Fibonacci depende das habilidades e da experiência do trader e de sua capacidade de analisar o mercado de forma abrangente. Os níveis de Fibonacci devem ser vistos como uma ferramenta adicional no processo de tomada de decisão, e não como um substituto para a confiança em uma pesquisa e análise de mercado completas